Ein aktueller Marktkommentar von Florian Ielpo, Head of Makro, Multi Asset bei Lombard Odier Investment Managers (LOIM):

Während die meisten Rohstoffe im Jahr 2022 eine Rolle als Inflationsdämpfer spielten, lag ein Rohstoff deutlich zurück: Gold und Edelmetalle im Allgemeinen. Gold reagiert generell positiv auf vier Hauptfaktoren: steigende (US-)Inflation, ein fallender Dollar, sinkende Realzinsen und zunehmende Risikoaversion. Im Jahr 2022 lag die Performance von Gold nahe bei Null, da der Dollar aufgrund steigender Realzinsen an Wert gewann. Diese beiden Faktoren wurden durch einen Anstieg der Risikoaversion und eine höhere Inflation ausgeglichen.

In diesem Jahr ist der Goldpreis um mehr als 8 % gestiegen, da die Inflation stark geblieben ist, aber die übrigen Faktoren haben sich stabilisiert: Liegt die Aufholjagd nach den Frustrationen des Jahres 2022 hinter uns? Abgesehen von einer unvorhersehbaren Risikoaversion ist die Messung der Sensibilität des gelben Metalls gegenüber Veränderungen der realen Zinssätze und der Inflation unerlässlich geworden, um ein Szenario für seine Preisentwicklung zu erstellen.

Inflation überall

Gold steht in einer Beziehung zur langfristigen Inflation, die in der wissenschaftlichen Literatur schon recht früh dokumentiert wurde. Claude Erb und Campbell Harvey haben die Details dieser Beziehung in ihrem Artikel The Golden Constant von 2017 beschrieben. Die Idee hinter dieser Beziehung ist, dass die Kaufkraft von Gold langfristig stabil bleiben sollte: Wenn die Inflation hoch ist, sollte sich der Goldpreis anpassen und so seine Besitzer gegen die Auswirkungen der Inflation absichern.

Die Performance des gelben Metalls in diesem Jahr ist wahrscheinlich zu einem erheblichen Teil auf die positive Reaktion auf die US-Preise zurückzuführen.

Die langfristige Beziehung bleibt bestehen, aber wenn man die jüngsten Goldwerte gegen die langfristige Beziehung zur US-Inflation aufträgt, steht Gold über dieser Beziehung. Mit anderen Worten, Gold lag zu Beginn des Inflationsschocks im Jahr 2022 bereits weit über seinem fairen Wert: Seine mangelnde Reaktion auf die „Inflationswand“, mit der die USA und die Welt konfrontiert waren, ist wahrscheinlich auf diese anfängliche Überbewertung zurückzuführen.

Gold ist daher unter dem Gesichtspunkt der aktuellen Inflation teuer, aber wenn diese Inflation stärker als erwartet ausfällt, könnte seine Bewertung dennoch steigen. Dies gilt, wenn der zweite Faktoren nicht Amok läuft: die Realzinsen.

Die Achillesferse des Goldes: reale Zinssätze

Diese „goldene Konstante“, die Gold und Inflation verbindet, wird regelmäßig durch einen Gegenwind gestört: die realen Zinsen. Die Differenz zwischen den Nominalzinsen und dem Inflationsausgleich spielt eine wesentliche Rolle für die Performance von Gold. Gold ist eine Währung, die keine Zinsen zahlt (genau wie Kryptowährungen), und es wird gegen den Dollar gehandelt, der seinen Inhabern Zinsen zahlt. Der reale Goldpreis muss daher sinken, wenn die realen US-Zinsen steigen, da die Opportunitätskosten des Goldbesitzes gegenüber dem Dollar steigen.

Dies ist eine Botschaft der Vorsicht: Das Risiko für Goldbesitzer besteht heute darin, dass die realen Zinssätze stärker steigen als erwartet. Im Gegenteil, ein Rückgang der Realzinsen aufgrund einer „harten Landung“ könnte Goldanlegern durchaus zugute kommen. Die Rolle der Federal Reserve ist in diesem Zusammenhang von entscheidender Bedeutung: Eine Fed, die umschwenkt, ist eine Fed, die den Goldpreis in die Höhe treiben würde.

Ein Szenario und drei Risiken

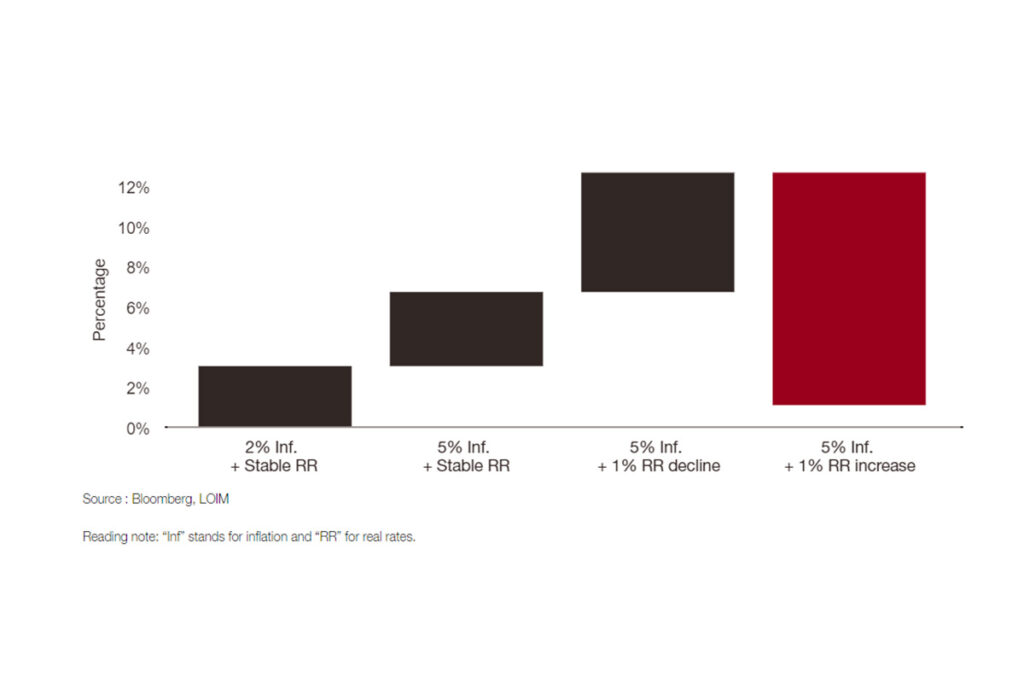

Aus dieser Beziehung beiden Fundamentaldaten (Preisniveau und Realzinsen) lassen sich verschiedene Szenarien ableiten, die dem Anleger helfen zu verstehen, welche Art von Rendite er in welchem Szenario erwarten kann. Das Szenario einer sanften Landung kombiniert eine Konjunkturabschwächung mit einer Normalisierung der Inflation. In einem solchen Szenario deutet die Analyse auf eine Goldperformance von 3 % hin (nahe der langfristigen Performance pro Jahr). Zu diesem Szenario fügt die folgende Grafik drei Risiken hinzu: ein Inflationsszenario mit einer toleranten Fed und unveränderten Realzinsen, das die Goldrendite auf 7 % treibt.

In einem Stagflationsszenario (hohe Inflation und Nominalzinsen, die langsamer steigen als die Inflation) würde Gold eine Rendite von fast 13 % erzielen. Nur eine sehr aggressive Inflationsbekämpfung durch die Zentralbank würde den Goldpreisen schaden. In einem solchen Szenario würde der Goldpreis nahezu null Prozent erreichen.

Diese unterschiedlichen Risikoszenarien machen Gold zu einem attraktiven Vermögenswert zur Absicherung gegen das mittlere Marktszenario – ein Vermögenswert, den man heutzutage nicht ignorieren sollte, wenn man bedenkt, wie weit verbreitet das Szenario einer weichen Landung ist.

Abbildung: Einjähriges Performance-Szenario für Gold auf der Grundlage der US-Inflation und der realen Zinssätze

Zusammengefasst hat Gold im Jahr 2022 unterdurchschnittlich abgeschnitten, aber die Risiken, die mit einer weichen Landung verbunden sind, könnten seinen Preis steigen lassen. Gold könnte im Jahr 2023 sehr glänzend aussehen.

Glänzende Aussichten für Gold

Foto von Florian Ielpo (Quelle: LOIM)

Kennen Sie schon das neue Wirtschaftsmagazin „Paul F„? Jetzt bei Readly lesen.

Eine kostenlose Leseprobe von Paul F gibt es bei United Kiosk. Ebenfalls finden Sie die aktuelle Ausgabe im Lesezirkel von Sharemagazines.